El Consejo de Administración del grupo de construcción y servicios FCC ha aprobado la puesta en marcha de la macro-ampliación de capital, cifrada en 1.000 M€, que permitirá la entrada del empresario mexicano Carlos Slim con el 25,6% de los títulos , lo que le convertirá en el primer accionista. Esta aprobación se produce después de que B-1998, sociedad a través de la que Esther Koplowitz controla el 50,02% de FCC, anunciase un acuerdo con Control Empresarial de Capitales SA de CV, perteneciente a la familia de Carlos Slim, para la venta de sus derechos de suscripción de la citada ampliación de capital, que equivalen a la mitad de la misma. El precio de la suscripción será de 11,5 € por título, cuya cotización cerró ayer a 15,3 €, con un ratio de 43 acciones nuevas por cada 41 antiguas. La operación, que está asegurada por Banco Santander, JP Morgan y Morgan Stanley, diluirá la participación de B-1998 al 22,4% del capital .

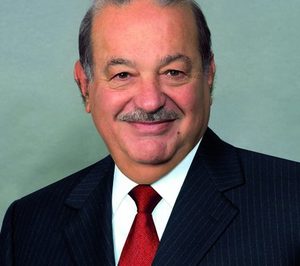

El acuerdo con Slim se ha cerrado días después de que se frustrara el pacto inicial con el financiero norteamericano George Soros y da oxígeno a la delicada situación financiera del todavía principal accionista. Slim, propietario de la operadora de telecomunicaciones mexicana Telmex, entre otras compañías, está considerado el segundo hombre más rico del mundo, con una fortuna de unos 80.000 M€, por detrás de Bill Gates, que casualmente también tomó una participación del 6% de FCC en octubre de 2013.

Con los fondos obtenidos en la ampliación, FCC fortalecerá su situación patrimonial, reducirá el endeudamiento y mejorará la cuenta de resultados mediante una sustancial reducción de la carga financiera . Estos fondos permitirán amortizar una parte del denominado tramo B del acuerdo de refinanciación en vigor desde el pasado 23 de junio, que suma 1.390 M€ y devenga un tipo de interés creciente (del 11% al 16%) y convertible en acciones al final del periodo de cuatro años en caso de no ser pagado o refinanciado. En concreto, FCC tiene previsto destinar a la amortización de este tramo 765 M, que servirán para liquidar 900 M tras aplicar una quita del 15%, ya pactada con las principales entidades acreedoras. El resto de los fondos tendrá como destino la cementera Cementos Portland Valderrivas (100 M) y FCC Environment (100 M) y los gastos que ocasione la colocación. Adicionalmente, el remanente de 490 M del Tramo B (450 del principal más 40 de intereses capitalizados) verá reducido su interés desde una media del 13,5% al 5%, lo cual implica una rebaja de intereses de 160 M€.